Minage & fiscalité - update 2021

-

@Alxa a dit dans Minage & fiscalité - update 2021 :

Local dédié dans le garage, facture pro a domicile, je me refacture ma conso perso sur le boite pour que ce soit propre niveau comptable.

(mais c’est la boite qui paye toutes les factures, moi je reverse juste une petite partie du a mes consommations perso)

Merci pour ton retour.

Je l’ai dans le baba quoi, je pourrais jamais faire une déduction on dirait bien. -

@qxdrthn au pire même si ce n est pas local dédié il yamoyen de définir ça par quote part surtout que normalement tu sais combien consommes ton matos de minage.

-

Bonjour, le lien donné en première page est plutôt intéressant, mais plutôt compliqué à comprendre. Pour les informations que j’ai compilé en prenant sur plusieurs sites spécialisés, on a deux choses : le minage à titre personnel et à titre professionnel.

Dans le cadre du minage à titre personnel, tan qu’on ne convertis pas en FIAT ET qu’on ne fait aucun achat en crypto, on a rien à déclaré. Si on convertis en FIAT, au-delà de 305 €, il faut déclarer les plus et moins values, ce qui requiert donc de prendre note de chaque transaction effectuées avec les cours au début et à la fin de chaque transaction et le montant FIAT correspondant à la transaction (cours lors de la fermeture du trade donc).

Dans le cas d’un achat en crypto, c’est à dire qu’on paie un commerçant ou sur un site internet, directement avec de la crypto, il faut déclarer aux impôts ce montant (sa valeur en euro au moment de la dépense).

La déclaration se fait dans tous les cas dans la case des BNC (Bénéfices Non-Commerciaux).Ca c’était la partie la plus facile. Maintenant la partie professionnel :

Dans le cadre du minage à titre professionnel, c’est à dire que tu montes une entreprise de crypto-mining ou une pool de minage, chaque unité de crypto que tu perçoit (même juste quelques Satoshi ^^), il faut noter au moment de son obtention, le cours et donc la valeur FIAT, car c’est considéré comme le Chiffre d’Affaire de l’entreprise et ce même si la crypto n’est pas vendue. Sur la déclaration d’impôts, c’est comme pour n’importe quelle entreprise, il n’y a rien de particulier à faire : c’est juste un CA de l’entreprise.Donc en résumé, pour un particulier : déclaration BNC si cession supérieure à 305 € sur l’année ainsi que lors d’un achat via crypto. Pour un professionnel : toute obtention de crypto, quelque soit la manière (achat comme minage ou pool de minage), c’est du CA donc c’est une déclaration normale d’impôts.

La difficulté pour le professionnel, c’est que à chaque transaction, c’est la valeur au cours au moment de la transaction, qui fait foi. Donc pas de : j’attends la fin du mois et je calcul le CA mensuel. Non, là c’est chaque transaction, donc pour ceux qui font du minage le mieux est de configurer sur la pool pour éviter d’avoir de multiples transactions par jours, sinon vous allez devoir rester H24 à surveiller vos transactions, car quand on regarde sur les blockchain explorer, le montant en FIAT correspond toujours au cours au moment où vous regardez, pas quand la transaction a eu lieu.

Voilà pour les informations. Les histoires de BIC et BNC, ça c’était au tout début, depuis le système est bien plus simplifié heureusement mais aussi plus encadré, car la déclaration BIC et BNC de crypto, n’entrainait pas d’impôt (mais il fallait déclarer). Maintenant cela peut entrainer une imposition suivant le montant (au-delà de 305 €).

Les histoires aussi qu’on est obligé de monter une structure c’est faux, ça ne fut jamais le cas. On avait justement le BIC pour les pro et BNC pour perso au tout début, maintenant c’est simple : BNC en cas de cession ou d’achat via crypto, et si entreprise c’est la case habituelle concernant le CA.

-

Hello,

Quelles sont tes sources pour cette affirmation ?

Dans le cadre du minage à titre personnel, tan qu’on ne convertis pas en FIAT ET qu’on ne fait aucun achat en crypto, on a rien à déclaré. Si on convertis en FIAT, au-delà de 305 €, il faut déclarer les plus et moins values, ce qui requiert donc de prendre note de chaque transaction effectuées avec les cours au début et à la fin de chaque transaction et le montant FIAT correspondant à la transaction (cours lors de la fermeture du trade donc).

Je n’ai trouvé dans aucun article une différenciation entre minage particulier et minage professionnel.

Je te cite plusieurs sources :Les revenus de mining, qui sont la contrepartie de la participation à la création ou au fonctionnement de la blockchain, sont imposables dans la catégorie des revenus BNC. Attention, le statut de BNC est un statut professionnel, qu’il est important de déclarer sur le formulaire 2042-C-PRO, en choisissant entre micro-BNC (si revenus inférieur a 70 000 euros) ou declaration controlée.

Dans tous les cas, un mineur doit d’une part avoir un statut professionnel et d’autre part declarer la contre-valeur en euros des tokens reçus le jour de leur reception, et c’est cette valeur qu’il faut declarer en BNC (meme si pas de conversion en euros sur un exchange).

Une imposition des recettes liées à l’activité de minage

Selon le CGI, le montant imposé au titre des BNC est celui qui est encaissé ou mis à la disposition du contribuable. En l’espèce, pour les mineurs, un certain flou persiste. En principe, les recettes du mineur sont les crypto-actifs reçus au titre de son activité. Si le mineur reçoit 10 BTC, sa recette serait la valeur en euros desdits bitcoins au jour de leur réception. A titre d’exemple, si la valeur d’un BTC est de 10 000 € au jour de la réception, la recette à déclarer est de 100 000 € (1010 000). Aussi à la différence du régime des particuliers, le mineur est imposé dès la réception des crypto-monnaies.*Néanmoins, en pratique, les 10 BTC représentent la récompense (reward) du mineur pour sa participation au fonctionnement du réseau. Ni la loi ni la jurisprudence n’impose au mineur de convertir les BTC dès leur réception. L’imposition intervient donc au moment de la conversion des BTC en monnaie fiduciaire.

- 22/05/2021 : https://www.quechoisir.org/actualite-cryptomonnaies-quelle-fiscalite-pour-les-bitcoins-n91554/

si vous faites du minage, vous devez déclarer vos gains dans une déclaration complémentaire n° 2042 C-PRO si vous relevez du régime micro-BIC ou micro-BNC, une déclaration de résultat n° 2031-SD si vous relevez du régime réel, et une déclaration de résultat n° 2035-SD si vous relevez de la déclaration contrôlée.

-

@El-Bibi-10 a dit dans Minage & fiscalité - update 2021 :

@qxdrthn au pire même si ce n est pas local dédié il yamoyen de définir ça par quote part surtout que normalement tu sais combien consommes ton matos de minage.

Je sais que je consomme en instantanée 1.75kwh, minant en continue modulo quelques arrêts/plantages des RIG soit environ 46Mwh sur 3 ans.

Je ne vois pas quelle preuves acceptables fournir à l’état pour le justifier.

Si j’ai mes 3 ans de factures mensuelle et que je retire la quote part mensuelle des RIG à la facture M, ça reste une estimation que je ne peux pas vraiment prouver à part envoyer une photo de mon wattmètre à chacune des prises de mes RIGs.

-

@christophedlr a dit dans Minage & fiscalité - update 2021 :

Dans le cadre du minage à titre professionnel, c’est à dire que tu montes une entreprise de crypto-mining ou une pool de minage, chaque unité de crypto que tu perçoit (même juste quelques Satoshi ^^), il faut noter au moment de son obtention, le cours et donc la valeur FIAT, car c’est considéré comme le Chiffre d’Affaire de l’entreprise et ce même si la crypto n’est pas vendue.

Je pensais aussi, mon comptable m’a dit que non après s’être renseigné sur les trucs pro, ce que je conseil c’est de vous trouver un expert comptable qui vous accompagnera.

Si tu as 30ETH a valoriser, un peu d’optimisation, conseil et accompagnement fiscal te coutera moins cher que suivre nos conseils sur le net (les miens y compris ^^'). -

@qxdrthn Normalement ça passe, il y’a des quotes part qui peuvent etre définit.

Par exemple une entreprise qui a son siège sociale chez lui ou bien qui à je ne sais pas une partie de sa maison qui sert d’acceuil client. Le gars, peut dire en gros 10%¨de ma maison = entreprise donc récuperer 10% du loyer serra refacturé a l’entreprise ( ou payer par l’entreprise si tu préfères) => 10% facture d’eau elec aussi. Au dernières nouvelles ça c’était admis par l’administration donc ça doit etre faisable pour l’electricité pour le minage. Par contre si tu balances toutes ta facture d’elec sur ton entreprise, la l’administration va te défoncer et redressement à la clé ( ça serrait considéré en ABS)EDit : +1 pour l’expert comptable ou bien poser des questions par mail directement à ton tresor public

-

@Alxa a dit dans Minage & fiscalité - update 2021 :

@christophedlr a dit dans Minage & fiscalité - update 2021 :

Dans le cadre du minage à titre professionnel, c’est à dire que tu montes une entreprise de crypto-mining ou une pool de minage, chaque unité de crypto que tu perçoit (même juste quelques Satoshi ^^), il faut noter au moment de son obtention, le cours et donc la valeur FIAT, car c’est considéré comme le Chiffre d’Affaire de l’entreprise et ce même si la crypto n’est pas vendue.

Je pensais aussi, mon comptable m’a dit que non après s’être renseigné sur les trucs pro, ce que je conseil c’est de vous trouver un expert comptable qui vous accompagnera.

Si tu as 30ETH a valoriser, un peu d’optimisation, conseil et accompagnement fiscal te coutera moins cher que suivre nos conseils sur le net (les miens y compris ^^').Ahahaha, je dois être débile car je ne comprends strictement rien.

Dans le cadre du minage à titre professionnel

Qu’appelles tu alors “le minage à titre non professionnel” puisque toute activité de minage est assujettis au régime BNB qui implique nécessairement d’avoir un statut légal d’entreprise parmi ceux disponibles et à déterminer en fonction de son cas particulier pour optimiser les taxes par l’estimation des revenus générés, charges et tutti quanti ? Parce que compte tenu de la définition actuelle, un mineur qu’il soit professionnel ou particulier dans la pratique reste un professionnel de part ce régime.

Admettons que j’ai miné l’équivalent de 16 ETH et 120K RVN depuis 2018 jusqu’à aujourd’hui.

Je calcule la valeur de chaque transactions de coins minés depuis le pool vers l’exchange et je détermine par exemple que la valeur cumulée d’acquisition des ces coins sur la période s’élève à :

16 ETH = 3500€

120K RVN = 4000€

Or aujourd’hui, en intégrant les trades crypto/crypto ayant fait fructifier mes cryptos actifs et en prenant en compte la valeur haussière des coins, la valeur global de mon wallet est de 80k€ par exemple.Est ce que ça signifie qu’en pratique, j’aurai du payer des impôts en 2020 pour l’exercice 2019 et 2021 pour l’exercice

2020 sur le prorata de la valeur d’acquisition de ce que j’ai miné en 2019 et 2020 bien que j’ai rien converti en FIAT ?Désolé pour la lourdeur ou même si vos retours ne sont pas exacts, toute explications qui m’aideraient à réduire les incertitudes sont appréciées.

Et quid de la valeur d’acquisition des coins minés.

Il y a un seuil sur les pools qui déclenchent ou non l’envoi des cryptos vers l’exchange.

Sur ce principe, qu’est ce qui empêche de choisir un gros seuil pour stacker les coins et décider de les envoyer au moment opportun sur l’exchange, par exemple quand le court est haut, car plus le court est haut, plus la valeur d’acquisition est importante et donc plus la FLAT TAX sera moindre.

C’est vraiment absurde. -

ca dependra de ton statut:

si tu est en micro entreprise BNC tu vas devoir déclaré ce que tu as sortie en fiat dans l’année: en gros si tu garde ta crypto en crypto ca va y’a rien … par contre tout ce que tu sortira sera du chiffre d’affaire et sera imposable.si tu est sous le regime de la declaration controlé: a chaque fois que le pool de minage te payera, il faudra déclaré la valeur FIAT de ta crypto au moment du payement minier (que tu vende ou non ta crypto) (par exemple moi avec binance: binance pool paye toutes les 24H donc toutes les 24H je devrai noté combien de € j’ai touché … ) par contre sur cette déclaration: seule les bénéfices net sont imposés: donc frais déduit: éléctricité, achat de materiel (rizer etc…) seront pris dans les frais d’entreprise (avec facture a l’appuie tu t’en doute surement

)

)@qxdrthn a dit dans Minage & fiscalité - update 2021 :

plus la valeur d’acquisition est importante et donc plus la FLAT TAX sera moindre.

a moins que j’ai mal compris je suis pas d’accord:

que je te retire 30% de 1000 ou 30% d’un million… je te retire 30% au final …

si tu compte laisser holdé y’a surement un cacul a faire pour optimisé ca oui… mais si tu compte juste vendre pour récupérer du fiat… que ce soit haut ou bas on s’en fou un peu en fait !!! -

@R-A-T-bits et les autres de la file :

Je pense que vous mélangez un peu tout :

Minage : BNC obligatoire en France, micro ou contrôlé c’est pour déterminer la valeur de la crypto (comme si tu l’avais acheté).

Vente : Flat taxe sur le prix de vente- le prix d’acquisition comme tout le monde.

Si tu hold : tu paies tes revenus en BNC en déclarant chaque entrée sur ton wallet et rien en Flat taxe puisque tu n’as rien vendu.

Evitez d’essayer de gruger le fisc français, on a les champions du monde en la matière; si vous vous faites rattraper par la patrouille (avec ou sans carte binance et cie), ça va vous faire très chaud aux fesses.

Perso, je joue pas à ce jeu.

-

@waza a dit dans Minage & fiscalité - update 2021 :

@R-A-T-bits et les autres de la file :

Je pense que vous mélangez un peu tout :

Minage : BNC obligatoire en France, micro ou contrôlé c’est pour déterminer la valeur de la crypto (comme si tu l’avais acheté).

Vente : Flat taxe sur le prix de vente- le prix d’acquisition comme tout le monde.

Si tu hold : tu paies tes revenus en BNC en déclarant chaque entrée sur ton wallet et rien en Flat taxe puisque tu n’as rien vendu.

Evitez d’essayer de gruger le fisc français, on a les champions du monde en la matière; si vous vous faites rattraper par la patrouille (avec ou sans carte binance et cie), ça va vous faire très chaud aux fesses.

Perso, je joue pas à ce jeu.

Justement je pose des questions parce que je comprends rien et que je ne veux surtout pas gruger.

Actuellement j’ai bien acquis le fait que comme je mine même si je ne suis pas une entreprise, je dois déclarer obligatoirement mes revenus en BNC via le formulaire “2042 C PRO”.

Ok ça me fait une belle jambe de savoir ça car il y a différent statut.

Si je décide de me qualifier dans la section :

MICRO-ENTREPRENEUR (auto-entrepreneur) AYANT OPTÉ POUR LE VERSEMENT LIBÉRATOIRE DE L’IMPÔT SUR LE REVENUJe devrais alors remplir je ne sais pas comment les sections suivantes :

Revenus industriels et commerciaux

Revenus non commerciauxC’est ce que tu disais ou pas du tout xD ?

Franchement c’est une plaie, je suis à bout.

-

@R-A-T-bits a dit dans Minage & fiscalité - update 2021 :

ca dependra de ton statut:

si tu est en micro entreprise BNC tu vas devoir déclaré ce que tu as sortie en fiat dans l’année: en gros si tu garde ta crypto en crypto ca va y’a rien … par contre tout ce que tu sortira sera du chiffre d’affaire et sera imposable.si tu est sous le regime de la declaration controlé: a chaque fois que le pool de minage te payera, il faudra déclaré la valeur FIAT de ta crypto au moment du payement minier (que tu vende ou non ta crypto) (par exemple moi avec binance: binance pool paye toutes les 24H donc toutes les 24H je devrai noté combien de € j’ai touché … ) par contre sur cette déclaration: seule les bénéfices net sont imposés: donc frais déduit: éléctricité, achat de materiel (rizer etc…) seront pris dans les frais d’entreprise (avec facture a l’appuie tu t’en doute surement

)

)@qxdrthn a dit dans Minage & fiscalité - update 2021 :

plus la valeur d’acquisition est importante et donc plus la FLAT TAX sera moindre.

a moins que j’ai mal compris je suis pas d’accord:

que je te retire 30% de 1000 ou 30% d’un million… je te retire 30% au final …

si tu compte laisser holdé y’a surement un cacul a faire pour optimisé ca oui… mais si tu compte juste vendre pour récupérer du fiat… que ce soit haut ou bas on s’en fou un peu en fait !!!PMV = prix_cession - prix_acquisition*prix_cession/valeur_portefeuille

prix_acquisition de ta crypto minée est le prix au moment où elle arrive sur l’exchange.

Donc si tu envoies ta crypto vers l’exchange depuis ton pool au moment où elle vaut chère, la valeur d’acquisition sera plus haute que si tu l’avais rapatriée quand elle valait moins donc automatiquement ta PMV sera plus faible et donc la flat tax aussi.

Enfin, ça influe aussi sur la valeur portefeuille également, il faut voir la cote part que représente la crypto minée par rapport à celle du portefeuille -

ok j’ai mal compris

et pas qu’un peu

et pas qu’un peu  autant pour moi dsl

autant pour moi dsl -

@qxdrthn a dit dans Minage & fiscalité - update 2021 :

Justement je pose des questions parce que je comprends rien et que je ne veux surtout pas gruger.

Actuellement j’ai bien acquis le fait que comme je mine même si je ne suis pas une entreprise, je dois déclarer obligatoirement mes revenus en BNC via le formulaire “2042 C PRO”.

Ok ça me fait une belle jambe de savoir ça car il y a différent statut.

Si je décide de me qualifier dans la section :

MICRO-ENTREPRENEUR (auto-entrepreneur) AYANT OPTÉ POUR LE VERSEMENT LIBÉRATOIRE DE L’IMPÔT SUR LE REVENU

Je devrais alors remplir je ne sais pas comment les sections suivantes :

Revenus industriels et commerciaux

Revenus non commerciauxAvant de déclarer tes revenus en 2042C Pro, tu dois déclarer ton revenu de minage mensuel en Auto entrepreneur (il subit un 1er prélèvement de 22 % )

Un AE peut avoir un CA de 72500€ annuel maxi.

L’année A+1, les 12 revenus sont agrégés dans ta déclaration 2042C Pro. Après un abattement de 34%, ils te seront imposés (ou pas) selon ta tranche fiscale.

Le prix de revient du minage sera ton prix d’achat pour le calcul de la Flat taxe si tu convertis en Fiat.

-

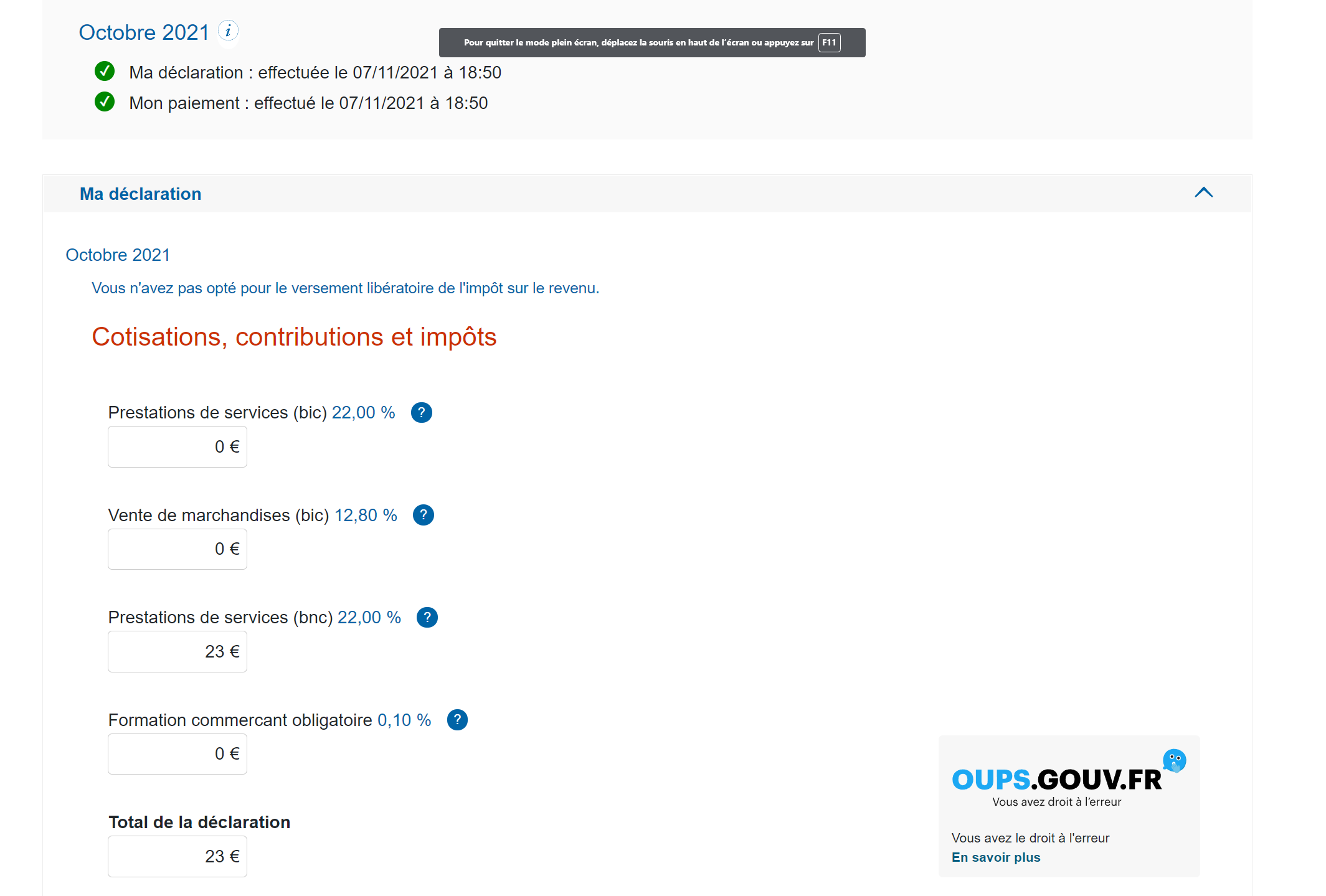

Voilà un exemple de résultat de déclaration de minage :

C’est le résultat d’une déclaration de 104€ de revenus de Summit Mining, ce que je mine perso, je le rajoute quand le cours est au plus bas comme ça je paie moins de cotisation(mais paierai + de Flat taxe)

-

@waza a dit dans Minage & fiscalité - update 2021 :

@qxdrthn a dit dans Minage & fiscalité - update 2021 :

Justement je pose des questions parce que je comprends rien et que je ne veux surtout pas gruger.

Actuellement j’ai bien acquis le fait que comme je mine même si je ne suis pas une entreprise, je dois déclarer obligatoirement mes revenus en BNC via le formulaire “2042 C PRO”.

Ok ça me fait une belle jambe de savoir ça car il y a différent statut.

Si je décide de me qualifier dans la section :

MICRO-ENTREPRENEUR (auto-entrepreneur) AYANT OPTÉ POUR LE VERSEMENT LIBÉRATOIRE DE L’IMPÔT SUR LE REVENU

Je devrais alors remplir je ne sais pas comment les sections suivantes :

Revenus industriels et commerciaux

Revenus non commerciauxAvant de déclarer tes revenus en 2042C Pro, tu dois déclarer ton revenu de minage mensuel en Auto entrepreneur (il subit un 1er prélèvement de 22 % )

Un AE peut avoir un CA de 72500€ annuel maxi.

L’année A+1, les 12 revenus sont agrégés dans ta déclaration 2042C Pro. Après un abattement de 34%, ils te seront imposés (ou pas) selon ta tranche fiscale.

Le prix de revient du minage sera ton prix d’achat pour le calcul de la Flat taxe si tu convertis en Fiat.

Oulala xD, j’essaie de reconstituer tout ça. Mes pauvres derniers neurones déjà pas très vigoureux vont y passer.

Je dépense du fric dans du matos et de l’électricité pour miner.

1] Chaque mois de l’année N, je dois déterminer en FIAT la valeur d’acquisition des cryptos minées

1.1 La valeur d’acquisition s’évalue au taux FIAT de la dite crypto au moment où elle arrive sur l’exchange lui même déclaré au fisc via le CERFA adéquat.

1.2 Déclarer son revenu de minage mensuel en auto-entrepreneur :

- Il faut donc obtenir un SIREN à la RNE obligatoirement pour ça ?

- Le premier prélèvement de 22% : Si j’ai acquis l’équivalent de 100€ de coins le mois m de l’année N, je paye déjà 22€ d’impôt alors que je n’ai rien convertit en FIAT ?

L’année N est terminée et j’ai déterminé avoir accumulé l’équivalent de X coins dont la valeur d’'acquisition FIAT s’évalue à X €

Ces X € représentent mon chiffre d’affaire reporté dans ma déclaration de l’année N+1 et on suppose que ces X € sont inférieurs à 72500€ ( faut une sacrée ferme pour un particulier pouvoir pour miner 72500€ de coins )

Donc mon bénéfice imposable sera de 0.34X € que je devrai ajouter à mes autres revenus fiscaux tel que mon salaire d’employé en CDI par exemple, suite à quoi ca déterminera ma tranche pour le calcul de l’impôt sur le revenu.

Et donc en plus de ça, si je fais une conversion coins->FIAT, je dois payer la flat tax.

Ca me parait absurde tout ça.

-

Si la france était ce qu’elle aurait toujours du être, c’est a dire une province belge, vous n’auriez pas tous ces ennuis… En réalité, ça ne me fait même pas rire, je vous plains sincèrement! Attention, on est taxés aussi mais c’est juste beaucoup plus simple chez nous…

-

@DieuOrabaiS a dit dans Minage & fiscalité - update 2021 :

Si la france était ce qu’elle aurait toujours du être, c’est a dire une province belge

heu … c’est pas cela qu’on appel “faire de la projection”

(bon tu connais mon avis deja

(bon tu connais mon avis deja  je suis pour moi

je suis pour moi  mais entre nous: c’est l’airbag qui fais partie de la voiture et non le contraire

mais entre nous: c’est l’airbag qui fais partie de la voiture et non le contraire

(lol

(lol  )

)@DieuOrabaiS a dit dans Minage & fiscalité - update 2021 :

c’est juste beaucoup plus simple chez nous…

ca depends a combien s’élève vos taxes après… car okay c’est plus simple… mais a quel prix?

-

@R-A-T-bits Le prix c’est le même, il y a juste le calcul qui change. C’est plus un truc du genre : argent retiré vers compte bancaire - cout du materiel et cout de l’electricité pour les mineurs ou cout d’achat des cryptos pour les traders égale ce qui est taxé a 30%…

Pour moi la belgique pourrait très bien devenir aussi une province française, on est tous frères, on parle tous la même langue et avons la même culture… N’oubliez juste pas que le gouvernement français prend ses ordres de bruxelles mdr

-

si c’est pour payer pareil autant choisir la simplicité j’avoue

je comprend pas la complexité chez nous… a croire qu’ils cherchent a ce qu’on abandonne limite

Y’a 40 façons de créé une entreprise, y’a autant de regimes fiscaux sans parler des droits et obligations lié a chacunes des entreprises … pfffiou un joyeux bordel pour un non initié

N’oubliez juste pas que le gouvernement français prend ses ordres de bruxelles mdr

ouaip… mais pas de la Belgique

(le siège européen pourrai etre à Berlin voir même à Tokyo que ce serai le même souci

(le siège européen pourrai etre à Berlin voir même à Tokyo que ce serai le même souci  ) …

) …

je ne connais que Mons … mais je trouve les gens plus sympathiques et solidaire qu’ici (bon ca remonte a 10ans deja mais voila, j’ai garder une bonne impression… y’a que la bretagne en france qui m’a laisser la même impression)