Minage & fiscalité - update 2021

-

@Raniva a dit dans Minage & fiscalité - update 2021 :

Oui la carte de Binance , et ca fonctionne bien

Je me laisserais bien tenter mais pour le suivi de l’imposition ça me semble bien trop dangereux.

Surtout en cas de grosses dépenses.

Parce que quand tu retires depuis l’exchange vers ton compte bancaire, tu as l’intégralité de la somme dont le dividende qui partira à l’état que tu vas mettre de côté pour payer tes impots l’année d’apres.Quand tu payes avec ta carte, ce n’est pas le cas. Tu retires juste ce qu’il faut pour payer ton bien.

Si tu dépenses admettons 10000€ sur une année N, l’année N+1 il faudra être en mesure d’avoir les fonds pour payer environ 30% de flat taxe soit 3000€ dans le pire des cas.@Raniva a dit dans Minage & fiscalité - update 2021 :

@qxdrthn a dit dans Minage & fiscalité - update 2021 :

Parce que quand tu retires depuis l’exchange vers ton compte bancaire, tu as l’intégralité de la somme dont le dividende qui partira à l’état que tu vas mettre de côté pour payer tes impots l’année d’apres.

?? Pas compris ta phrase

Quand tu payes avec ta carte, ce n’est pas le cas. Tu retires juste ce qu’il faut pour payer ton bien.

Si tu dépenses admettons 10000€ sur une année N,l’année N+1 il faudra être en mesure d’avoir les fonds pour payer environ 30% de flat taxe soit 3000€ dans le pire des cas.Ben j’aurais dépensé 10000€ et c’est tout.

Mais après chacun est libre de trouver qu’on est pas assez taxé , quand j’achète le produit (bien alimentaire / loisirs / restau) je paye deja les taxex et Tva de mon produit , je me sens pas tricher…

Quand tu fais un retrait crypto->FIAT depuis un exchange vers ton compte bancaire, tu paies 30% de flat tax sur la plus ou moins value.

Si t’as acheté 10k€ de BTC et qu’au moment de la revente 1 an plus tard, tu souhaites retirer 20k€ sur les 50k€ que sont devenus tes 10k€ de BTC achetés en FIAT, tu paieras 30% de 20-10*20/50 = 4.8k€ de flat tax à titre d’impot.

Donc tu vas récupérer 20k€ de ton exchange dont 4.8k€ serviront à payer tes impots.Pour ta carte c’est pareil, c’est crypto->fiat donc sur les 900€ que tu dépenses, dans le pire des cas, 30% sont de l’impôt et ne t’appartiennent pas , ce qui veut dire qu’il faut prévoir l’année d’après, la somme des plus ou moins value de l’ensemble des transactions crypto fiat réalisées avec ta carte visa crypto.

-

@Raniva

Je voulais pas rentrer dans les détails mais je suis d’accord avec @qxdrthn

A chaque fois que tu sors en fiat, il faut déclarer et au dessus de 305 euros par an, tu es imposable à minima 30%

Le plus chiant est pas de payer mais de declarer. Pour chaque sortie Fiat, il faut l’état de ton Wallet a ce moment, le calcul PV et plein d’autres trucs.

La carte binance, il faut virer des euros dessus et la tu peux les utiliser avec la CB Binance…

Et accessoirement profiter du cashback…que tu devra déclarer…

-

@qxdrthn a dit dans Minage & fiscalité - update 2021 :

Pour ta carte c’est pareil, c’est crypto->fiat donc sur les 900€ que tu dépenses, dans le pire des cas, 30% sont de l’impôt et ne t’appartiennent pas , ce qui veut dire qu’il faut prévoir l’année d’après, la somme des plus ou moins value de l’ensemble des transactions crypto fiat réalisées avec ta carte visa crypto.

d’ailleur question:

si je retire 900$… je dois payer 30% des 900 donc 300 … mais si je retire 300 pour payer mes impots… dois-je déclaré 1200 du coup (les 900 + les 300 ? ) (ouai je suis chiant je sais

(ouai je suis chiant je sais

@Herc a dit dans Minage & fiscalité - update 2021 :

Le plus chiant est pas de payer mais de declarer.

ca je suis d’accord: de mon coté me déclaré ne me dérangerai pas … et payer 1 million d’impots non plus

ca signifie que j’ai gagner bcp a coté

ca signifie que j’ai gagner bcp a coté  … mais les papier sont horrible a faire (juste a comprendre deja

… mais les papier sont horrible a faire (juste a comprendre deja  )

)

un truc simple du genre “bonjour j’ai toucher 3M … voici 1M … au revoir je demenage a Malte” … voila, simple quoi !!! -

@Herc La loi l’oblige surement…je dis pas le contraire

si j’ai choisi la crypto c’est pas pour me prendre la tête dans des tas de déclaration avec l’argent gagné par mon boulot dont je subis deja l’imposition par prélevement à la source.Regarde ce que déclare et paye comme impot les Gafam , et on devrait culpabiliser ?!

-

@R-A-T-bits

d’ailleur question:

si je retire 900$… je dois payer 30% des 900 donc 300 … mais si je retire 300 pour payer mes impots… dois-je déclaré 1200 du coup (les 900 + les 300 ? ) (ouai je suis chiant je sais

(ouai je suis chiant je sais

Non c’est pas si simple…

Déjà tu retires 305 euros a tes retraits sur l’année.

Ensuite je te laisse chercher… Bon courage…

Il faut le montant total de tes wallets, ton calcul de PV et je sais pas quoi d’autres encore 🤯 -

@Raniva a dit dans Minage & fiscalité - update 2021 :

@Herc La loi l’oblige surement…je dis pas le contraire

si j’ai choisi la crypto c’est pas pour me prendre la tête dans des tas de déclaration avec l’argent gagné par mon boulot dont je subis deja l’imposition par prélevement.Ce n’est pas un argument valable qui te permettra d’esquiver ce que l’état finira par te réclamer quand t’auras un contrôle fiscale, m’enfin bon c’est toi qui voit.

-

@Raniva

Je suis en total accord avec toi…

Je crois qu’on préfèrerait tous directement payer 30% sur ce qu’on a sorti et basta…

Mais ils font tout pour compliquer.Alors on est en pleine zone grise…

C’est marrant, surtout quand on voit que CZ a commencé les CB ici et veut peut être installer son siège aussi.

Le mec s’est dit : " si ça passe en France, alors ca passera partout niveau impôt "

-

si je retire 900$… je dois payer 30% des 900 donc 300 … mais si je retire 300 pour payer mes impots… dois-je déclaré 1200 du coup (les 900 + les 300 ? )

(ouai je suis chiant je sais

(ouai je suis chiant je sais

C’est pour ça que je dis qu’il faut s’assurer de pouvoir payer les impots liés aux cartes cryptos, sinon ça veut dire retirer de la valeur de son portefeuille et ce qui te couterait x euros en temps normal te coutera 1.3x en crypto.

Déjà que c’est confiscatoire mais là c’est double peine.Au fait, je sais pas pourquoi j’ai mis 1 semaine à trouver ça mais c’est l’article le mieux écrit, le plus concis et clair que j’ai pu trouver. Ca me donne un squelette solide pour dérouler point par point.

J’ai pris RDV avec mon centre d’impôts, je croise les doigts car je suis robin hood depuis 2 ans je crois bien.https://cryptoast.fr/fiscalite-des-crypto-actifs-pour-les-mineurs-et-les-traders/

-

@qxdrthn a dit dans Minage & fiscalité - update 2021 :

@Raniva a dit dans Minage & fiscalité - update 2021 :

@Herc La loi l’oblige surement…je dis pas le contraire

si j’ai choisi la crypto c’est pas pour me prendre la tête dans des tas de déclaration avec l’argent gagné par mon boulot dont je subis deja l’imposition par prélevement.Ce n’est pas un argument valable qui te permettra d’esquiver ce que l’état finira par te réclamer quand t’auras un contrôle fiscale, m’enfin bon c’est toi qui voit.

Je plussoie !

Mais je comprends ton point de vue @Raniva

Mais comme je l’ai déjà dit, je suis en sueur à chaque fois pour remplir ma feuille d’impôts…et je joue pas au c…

Alors tenter le diable…pour quelques retraits… -

@Herc Je suis clean sur tout le reste au niveau impot , meme la déclaration des sites , enfin pas tous , trop chiant mais surtout plein de plateforme que je n’utilise jamais.

Alors de la à voir que j’ai utilisé ma Cb pour faire les courses et que je l’ai pas déclaré , on est pas encore en Chine

A coté de ça on a aussi une autre Cb pour une autre partie des dépenses, tout ne passe pas par Binance non plus. -

-

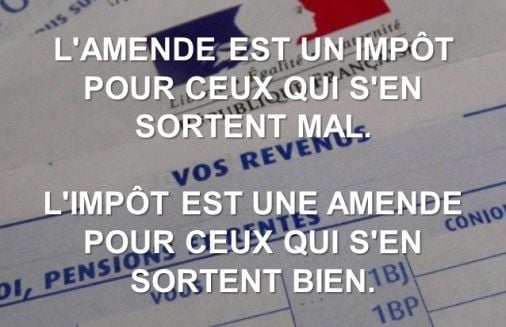

@waza L’amende ne represente rien quand tu t’en sors bien

Tu fais comme pas mal de boites, tu hodl une partie qui te servira à payer l’amende si tu te fais chopper,

tu te fais prendre tu utilises ton fond et si ca passe c’est du bonus en plus . -

Un collègue me parlait de Chypre je crois, domiciliation 6mois, et un jours, encaisser la bas, revenir en France sans payer d’impôts sur les revenu touché hors de l’hexagone pendant cette période.

Sinon, Perso je suis en SAS, c’est mon comptable qui a fait, et qui fait les déclarations, verdic en fin d’année.

Mais en gros si je résume.- Je passe tout le matériel, et l’électricité en Amortissement (3ans pour le matos info)

- Déclaration de TVA, je récupére la TVA sur le matos et l’elec

- je sais plus comment, mais il coche pas dans la flat taxe, mais comme si c’était une vente, c’est mon chiffre d’affaire la revente des cryto.

- en taxe j’ai les trucs classique Impots sur les sociétes, taxe sur bénéfice quand j’encaisse, Et Impots sur le revenu quand ca fini dans ma poche.

Au final, je suis taxé, je crois, en moyenne a 12% sur la boite sur les bénef (après avoir retiré l’amortissement, donc le cout matériel et elec). + mon impots sur le revenu.

Ca fait moins que la grosse flat taxe dans sa gueule sur la totalité des revenus. (tant que j’ai pas plus de 100k€ de bénef dans l’année, sinon, faut que je fasse glissé sur plusieurs année pour être tranquil)

-

Sinon, si t’es patient et pas trop loin, tu peux retirer au distributeur de crypto.

j’ai jamais test, mais parait que ca se fait bien.

-

@Alxa a dit dans Minage & fiscalité - update 2021 :

Un collègue me parlait de Chypre je crois, domiciliation 6mois, et un jours, encaisser la bas, revenir en France sans payer d’impôts sur les revenu touché hors de l’hexagone pendant cette période.

Sinon, Perso je suis en SAS, c’est mon comptable qui a fait, et qui fait les déclarations, verdic en fin d’année.

Mais en gros si je résume.- Je passe tout le matériel, et l’électricité en Amortissement (3ans pour le matos info)

- Déclaration de TVA, je récupére la TVA sur le matos et l’elec

- je sais plus comment, mais il coche pas dans la flat taxe, mais comme si c’était une vente, c’est mon chiffre d’affaire la revente des cryto.

- en taxe j’ai les trucs classique Impots sur les sociétes, taxe sur bénéfice quand j’encaisse, Et Impots sur le revenu quand ca fini dans ma poche.

Au final, je suis taxé, je crois, en moyenne a 12% sur la boite sur les bénef (après avoir retiré l’amortissement, donc le cout matériel et elec). + mon impots sur le revenu.

Ca fait moins que la grosse flat taxe dans sa gueule sur la totalité des revenus. (tant que j’ai pas plus de 100k€ de bénef dans l’année, sinon, faut que je fasse glissé sur plusieurs année pour être tranquil)

Comment tu fais pour justifier tes factures d’électricité ?

T’as un local dédié pour le minage ? Quand t’es un particulier et que tu mines chez toi, vas donc faire le tri entre ta consommation lié au minage et le reste.

Je sais que je consomme 1.75kwh soit depuis 3 ans soit 46Mwh, si on considère 0.15ct moyen à la louche, ça ferait 6900€ d’électricité mais je suppose que l’état ne se contentera pas de ça et que je vais pouvoir m’asseoir dessus. -

Local dédié dans le garage, facture pro a domicile, je me refacture ma conso perso sur le boite pour que ce soit propre niveau comptable.

(mais c’est la boite qui paye toutes les factures, moi je reverse juste une petite partie du a mes consommations perso)

-

@Alxa a dit dans Minage & fiscalité - update 2021 :

Local dédié dans le garage, facture pro a domicile, je me refacture ma conso perso sur le boite pour que ce soit propre niveau comptable.

(mais c’est la boite qui paye toutes les factures, moi je reverse juste une petite partie du a mes consommations perso)

Merci pour ton retour.

Je l’ai dans le baba quoi, je pourrais jamais faire une déduction on dirait bien. -

@qxdrthn au pire même si ce n est pas local dédié il yamoyen de définir ça par quote part surtout que normalement tu sais combien consommes ton matos de minage.

-

Bonjour, le lien donné en première page est plutôt intéressant, mais plutôt compliqué à comprendre. Pour les informations que j’ai compilé en prenant sur plusieurs sites spécialisés, on a deux choses : le minage à titre personnel et à titre professionnel.

Dans le cadre du minage à titre personnel, tan qu’on ne convertis pas en FIAT ET qu’on ne fait aucun achat en crypto, on a rien à déclaré. Si on convertis en FIAT, au-delà de 305 €, il faut déclarer les plus et moins values, ce qui requiert donc de prendre note de chaque transaction effectuées avec les cours au début et à la fin de chaque transaction et le montant FIAT correspondant à la transaction (cours lors de la fermeture du trade donc).

Dans le cas d’un achat en crypto, c’est à dire qu’on paie un commerçant ou sur un site internet, directement avec de la crypto, il faut déclarer aux impôts ce montant (sa valeur en euro au moment de la dépense).

La déclaration se fait dans tous les cas dans la case des BNC (Bénéfices Non-Commerciaux).Ca c’était la partie la plus facile. Maintenant la partie professionnel :

Dans le cadre du minage à titre professionnel, c’est à dire que tu montes une entreprise de crypto-mining ou une pool de minage, chaque unité de crypto que tu perçoit (même juste quelques Satoshi ^^), il faut noter au moment de son obtention, le cours et donc la valeur FIAT, car c’est considéré comme le Chiffre d’Affaire de l’entreprise et ce même si la crypto n’est pas vendue. Sur la déclaration d’impôts, c’est comme pour n’importe quelle entreprise, il n’y a rien de particulier à faire : c’est juste un CA de l’entreprise.Donc en résumé, pour un particulier : déclaration BNC si cession supérieure à 305 € sur l’année ainsi que lors d’un achat via crypto. Pour un professionnel : toute obtention de crypto, quelque soit la manière (achat comme minage ou pool de minage), c’est du CA donc c’est une déclaration normale d’impôts.

La difficulté pour le professionnel, c’est que à chaque transaction, c’est la valeur au cours au moment de la transaction, qui fait foi. Donc pas de : j’attends la fin du mois et je calcul le CA mensuel. Non, là c’est chaque transaction, donc pour ceux qui font du minage le mieux est de configurer sur la pool pour éviter d’avoir de multiples transactions par jours, sinon vous allez devoir rester H24 à surveiller vos transactions, car quand on regarde sur les blockchain explorer, le montant en FIAT correspond toujours au cours au moment où vous regardez, pas quand la transaction a eu lieu.

Voilà pour les informations. Les histoires de BIC et BNC, ça c’était au tout début, depuis le système est bien plus simplifié heureusement mais aussi plus encadré, car la déclaration BIC et BNC de crypto, n’entrainait pas d’impôt (mais il fallait déclarer). Maintenant cela peut entrainer une imposition suivant le montant (au-delà de 305 €).

Les histoires aussi qu’on est obligé de monter une structure c’est faux, ça ne fut jamais le cas. On avait justement le BIC pour les pro et BNC pour perso au tout début, maintenant c’est simple : BNC en cas de cession ou d’achat via crypto, et si entreprise c’est la case habituelle concernant le CA.

-

Hello,

Quelles sont tes sources pour cette affirmation ?

Dans le cadre du minage à titre personnel, tan qu’on ne convertis pas en FIAT ET qu’on ne fait aucun achat en crypto, on a rien à déclaré. Si on convertis en FIAT, au-delà de 305 €, il faut déclarer les plus et moins values, ce qui requiert donc de prendre note de chaque transaction effectuées avec les cours au début et à la fin de chaque transaction et le montant FIAT correspondant à la transaction (cours lors de la fermeture du trade donc).

Je n’ai trouvé dans aucun article une différenciation entre minage particulier et minage professionnel.

Je te cite plusieurs sources :Les revenus de mining, qui sont la contrepartie de la participation à la création ou au fonctionnement de la blockchain, sont imposables dans la catégorie des revenus BNC. Attention, le statut de BNC est un statut professionnel, qu’il est important de déclarer sur le formulaire 2042-C-PRO, en choisissant entre micro-BNC (si revenus inférieur a 70 000 euros) ou declaration controlée.

Dans tous les cas, un mineur doit d’une part avoir un statut professionnel et d’autre part declarer la contre-valeur en euros des tokens reçus le jour de leur reception, et c’est cette valeur qu’il faut declarer en BNC (meme si pas de conversion en euros sur un exchange).

Une imposition des recettes liées à l’activité de minage

Selon le CGI, le montant imposé au titre des BNC est celui qui est encaissé ou mis à la disposition du contribuable. En l’espèce, pour les mineurs, un certain flou persiste. En principe, les recettes du mineur sont les crypto-actifs reçus au titre de son activité. Si le mineur reçoit 10 BTC, sa recette serait la valeur en euros desdits bitcoins au jour de leur réception. A titre d’exemple, si la valeur d’un BTC est de 10 000 € au jour de la réception, la recette à déclarer est de 100 000 € (1010 000). Aussi à la différence du régime des particuliers, le mineur est imposé dès la réception des crypto-monnaies.*Néanmoins, en pratique, les 10 BTC représentent la récompense (reward) du mineur pour sa participation au fonctionnement du réseau. Ni la loi ni la jurisprudence n’impose au mineur de convertir les BTC dès leur réception. L’imposition intervient donc au moment de la conversion des BTC en monnaie fiduciaire.

- 22/05/2021 : https://www.quechoisir.org/actualite-cryptomonnaies-quelle-fiscalite-pour-les-bitcoins-n91554/

si vous faites du minage, vous devez déclarer vos gains dans une déclaration complémentaire n° 2042 C-PRO si vous relevez du régime micro-BIC ou micro-BNC, une déclaration de résultat n° 2031-SD si vous relevez du régime réel, et une déclaration de résultat n° 2035-SD si vous relevez de la déclaration contrôlée.